Fintech-рынок в первом полугодии 2023 показал рост на 17%, несмотря на давление санкций

Объем российского fintech за первое полугодие составил 79,29 млрд рублей — на 17% больше, чем годом ранее, следует из нового отчета Smart Ranking. 2022 год был для финансовой отрасли шоковым — рынок столкнулся с ограничением трансграничных переводов, потерей рекламных каналов и усилением санкционного давления. Но игроки быстро среагировали на обстановку и перестроили свои стратегии. В первом полугодии сменился лидер: на первую строчку fintech-рейтинга поднялась компания Solar Staff, сместив сервис Qiwi. Игроки сегмента замечают новые тренды: СБП и платежи токенизированными методами вытесняют оплату банковской картой, растет популярность Open API, а BNPL-сервисы развиваются наиболее быстрыми темпами.

Планомерный рост

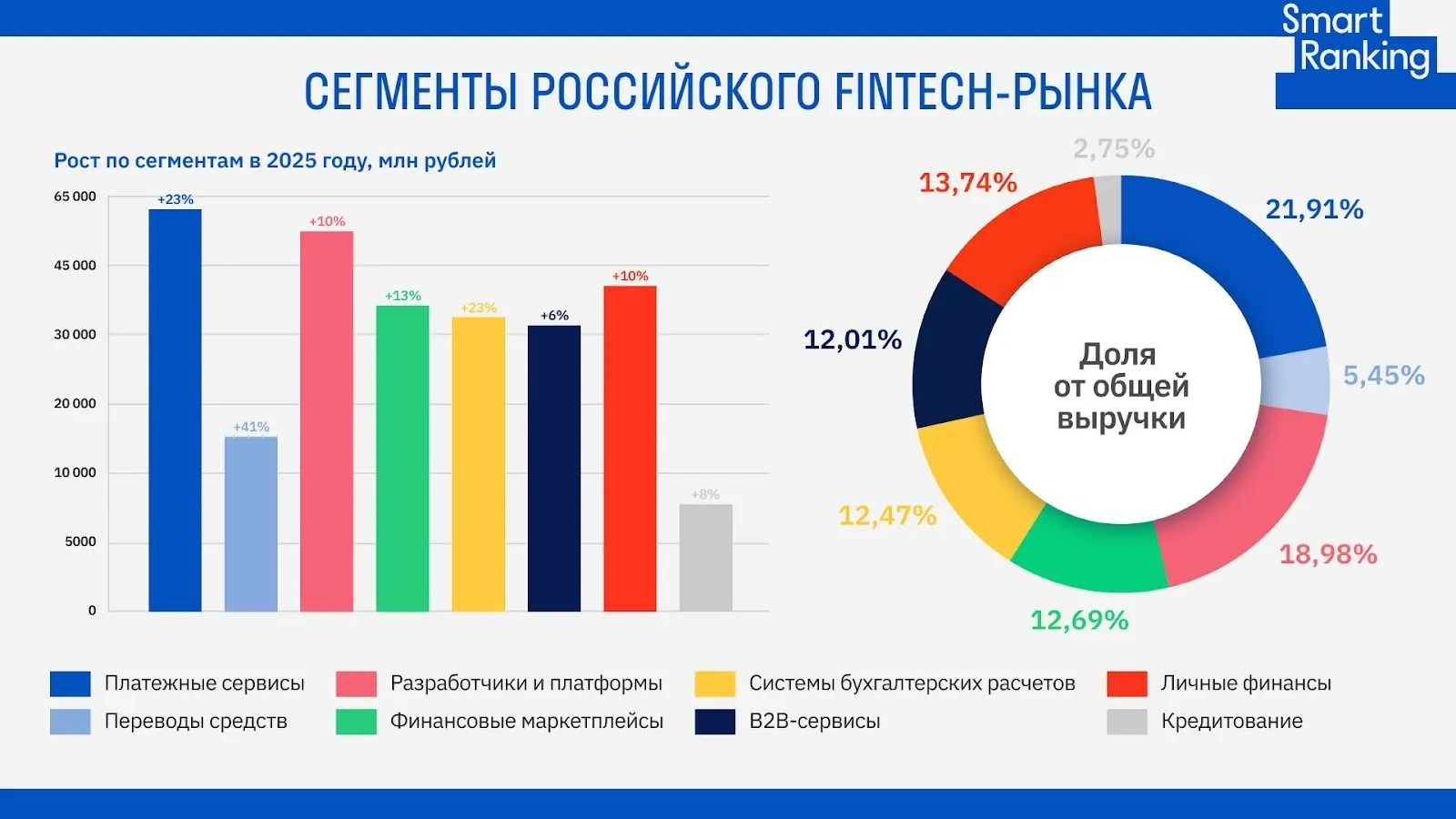

Суммарно топ-100 компаний fintech заработали 79,29 млрд рублей — динамика к аналогичному периоду прошлого года составила 17%.Рынок практически поровну поделили между собой три сегмента — бухгалтерия, платежные системы и переводы средств, по 9% и 5% занимают оставшиеся сегменты. Больше всего за год — на 80% — вырос сегмент «Другое» — в основном за счет увеличения интереса к криптовалютам и роста лидера сегмента. Лидеры: Solar Staff, Qiwi, «Эвотор».

В лидеры по итогам полугодия вырвалась компания Solar Staff, сервис для сделок и расчетов с внештатными командами. Выручка компании составила 19 млрд рублей — на 48,3% больше, чем в I полугодии 2022-го. У Solar Staff сильно изменилось соотношение новых российских и иностранных заказчиков, которые подключаются к сервису — в прошлом году было 50/50, а к концу первого полугодия 2023-го доля российских заказчиков среди новых клиентов снизилась до 30%.«Про нас все больше узнают иностранные компании, а новым источником клиентов стали фрилансеры, которые рекомендуют нас своим иностранным заказчикам. Сейчас мы сконцентрированы на развитии партнерских отношений с другими финтех-стартапами, — рассказывает Павел Шинкаренко, CEO и Founder Solar Staff.

Вторую строчку занимает Qiwi — выручка компании в РСБУ по оценке Smart Ranking в первом полугодии составила около 14,3 млрд рублей — на 13% меньше, чем годом ранее. Вероятной причиной падения стали ограничения, которые ЦБпредписал компании ввести на перевод и снятие средств со счета для физлиц из-за выявленных недочетов в работе компании.

На третьем месте «Эвотор» — производитель онлайн-касс. Выручка «Эвотора» составила 7,3 млрд рублей — на 21% больше, чем в I полугодии 2022-го. Наталья Сергиенко, директор по маркетингу, рассказала, что в 2023 году компания активно развивает продукты для автоматизации среднего и крупного бизнеса — как для оффлайн торговых точек, так и для e-com (доставка и фискализация). Как отмечают в компании, спрос на IT-решения в ритейле растет — только в розничном МСБ количество открытий новых точек за январь-июнь 2023 года выросло на 12% к прошлому году.TYMY и Abanking Digital Office растут быстрее другихБольше всех — на 633% — за год выросла выручка платформы автоматизации агентских продаж TYMY. В первом полугодии она составила 905,5 млн рублей. С 2019 по 2022 год компания под брендом Sales Chain развивалась как технологический партнер крупных российских банков, а за прошлый год выручка проекта увеличилась в 30 раз — теперь в месяц через TYMY проходит более 90 тыс сделок на сумму более $500 млн.

На первой строчке по росту за квартал — Abanking Digital Office — разработчик интернет-банкинга, цифровых банковских сервисов и мобильных банков. Его выручка во II втором квартале 2023-го составила 114,8 млн рублей — на 150% больше, чем в I квартале. В первом полугодии компания запустила 8 проектов, ещё 11 клиентов находятся на финальном этапе продаж и готовы к обсуждению деталей контракта. В активную фазу продаж в вошли три продукта: цифровая ипотека, открытие расчетного счета и кредитование юридических лиц.

Санкции — главная проблема fintech

Основным вызовом в I полугодии стали ограничения трансграничных переводов — игроки ищут альтернативы для международных денежных переводов и видят возможные решения, помимо СБП, в применении криптовалют и цифровых финансовых активов. Кроме того, на рынок усиливается санкционное давление: попав под санкции. многие игроки рынка теряют возможность проводить заграничные расчеты и лишаются своих мобильных приложений в сторах.«Почти каждый крупный игрок связан внутренним рынком по рукам и ногам. В таких условиях пропадает конкурентное преимущество», — считает Дмитрий Гнилица,директор по B2B-продуктам «ЮMoney».

Как рассказал Александр Попов, директор по маркетингу TalkBank, импортозамещающая политика, которую ведет государство, не компенсирует всех потерь и рисков, и даже отечественные компании на фоне ввода санкций и экономических ограничений скованы в принятии инвестиционных и долгосрочных решений относительно инвестиций в собственную инфраструктуру и разработку решений.Тренды первого полугодия 2023В отечественном fintech появляются как зарубежные тренды, так и уникальные, характерные только для России. Вторые связаны по большей части с потребностью в импортозамещении и минимизировании негативного воздействия санкций.

Развитие pay-сервисов и СБП

В I полугодии 2023 года, по данным «ЮMoney», объем операций с Mir Pay увеличился более чем в два раза по отношению к аналогичному периоду того же года.CEO Robokassa Дмитрий Поликарпов рассказал, что многие их клиенты активно пользуются токенизированными платёжными методами (Yandex Pay, MTS Pay, Mir Pay и т.д.) и СБП. По статистике компании, доля таких платежей вытесняет трафик оплаты банковской карты и превышает 30% от общего числа платежей.Другие участники рынка тоже заявляют о росте «пеев» и прогнозируют дальнейшие развитие сегмента. Также большую популярность, по словам участников рейтинга, набирает система быстрых платежей. Она и дальше будет набирать обороты.

Курс на открытые API

Open API (Application Programming Interface) — открытый программный интерфейс, общедоступный набор программных инструментов, которые работают по установленным правилам. Благодаря ему компании быстро и безопасно обмениваются информацией. Популярность этой технологии в России растет. Несколько участников рейтинга активно включились в процесс развития открытых интерфейсов. Так, например, в ноябре 2022 года, «Сравни» и Ассоциация развития финансовых технологий подписали соглашение о сотрудничестве, в котором договорились об обмене опытом разработки и внедрения современных финансовых технологий вместе с крупными банками.

Пока Open API применяется добровольно, однако Центробанк занимается разработкой нормативных документов, которые будут регулировать эту область. Предполагается, что с 2024 года крупные игроки финансового рынка должны будут внедрять единые стандарты открытых интерфейсов по ряду операций.Популярность дистанционных и встроенных финансовых услугПродолжает расти популярность дистанционных и встроенных финансовых услуг.

По наблюдениям Марии Стенниковой, руководителя направления развития продуктов fintech в «Контуре», после того как организация дала клиентам возможность открывать счета в банке через «Контур.Диадок», компания заметила, что 9 из 10 предпринимателей выбирают именно дистанционный процесс.BNPL-сервисы, позволяющие оплачивать покупки по частям без кредитного договора и комиссии, развиваются наиболее быстрыми темпами среди всех видов встроенных финансов. CEO Robokassa Дмитрий Поликарпов, помимо BNPL, называет второго хэдлайнера процесса — дистанционные классические продукты кредитования и рассрочки. «Компании и банки продолжают наращивать набор исторических данных по своим пользователям, что в перспективе должно помочь увеличить конверсию заявок по BNPL, кредитованию и рассрочке», — объяснил Дмитрий Поликарпов.

Внедрение ИИ

Внедрение ИИ на отечественном рынке пока отстает от мирового, ведь продукты OpenAI не работают в стране, а консервативный характер многих корпораций-заказчиков сдерживает их от принятия решений по интеграции новых технологий.«России жизненно важно не отставать в этой гонке от других стран, потому что очевидно, что прогресс в следующем десятилетии будет двигать именно ИИ», — заявляет co-founder и CBDO компании «Винвестор» Виталий Муттер.Участники рынка рассказали, что используют искусственный интеллект для улучшения своего продукта. Он помогает компаниям делать рутинную работу быстрее, сегментировать клиентскую базу, персонализировать предложение для каждого покупателя и многое другое.«Мы применяем порядка 30 нейросетей, чтобы выдавать решения на действительно высоком уровне, — рассказал Александр Попов, директор по маркетингу TalkBank. — Эффективность очень высокая. В некоторых процессах она выросла более чем в 10 раз. Успешные результаты мы видим у своих клиентов».

Чего ждать по итогам 2023 года

Прогнозы участники рынка делают разные, но почти все они сходятся во мнении, что еще долго на рынке будет сохраняться ситуация неопределенности, узкий горизонт планирования. События 2022 года не до конца «догнали» сегмент, поэтому дальнейших сложностей в любом случае не избежать. Однако пик шока уже прошел, компании постепенно адаптируются, хотя участники и сталкиваются с новыми вызовами. По прогнозам Smart Ranking, по итогам 2023 года рынок вырастет на 30%.